بازار ارزهای دیجیتال در سال ۲۰۲۵ در نقطه عطف حساسی قرار دارد. با عبور قیمت بیت کوین از مرز ۱۲۰,۰۰۰ دلار، موجی از هیجان فضای بازار را فرا گرفته است. سرمایهگذاران با سوال اساسی روبرو هستند: آیا این رشد پایدار است و ما در آستانه سوپرسایکل جدید قرار داریم یا این تنها اوج هیجانی ناپایدار است؟

این مقاله به دنبال ارائه پیشبینیهای قطعی نیست، بلکه نقشه راه جامع و مبتنی بر داده ارائه میدهد. هدف، درک نیروهای محرک بازار و آموزش تشخیص سیگنالهای اولیه بولران با استفاده از جعبه ابزار سرمایهگذار هوشمند است. روایتهای جدید و قدرتمند این دوره را از تمام چرخههای قبلی متمایز میکند.

چرخه صعودی فعلی بازار کریپتو بر پایه سه رکن اساسی استوار است که آن را از دورههای گذشته متمایز میکند. برخلاف بولرانهای قبلی که عمدتاً بر هیجانات سرمایهگذاران خرد متکی بودند، این چرخه از بنیادهای مستحکمتر و ساختاری برخوردار است. ورود سرمایههای نهادی، تأثیرات چرخه هاوینگ و بهبود فضای نظارتی، سه موتور اصلی این حرکت صعودی را تشکیل میدهند.

تأیید ETFهای بیت کوین در سال ۲۰۲۴ نقطه عطفی در تاریخ کریپتو محسوب میشود که برای اولین بار پلی مستقیم و قانونی میان وال استریت و بازار ارزهای دیجیتال ایجاد کرد. این صندوقها با جذب سرمایههای نهادی عظیم (تا ۱.۱۷ میلیارد دلار در روز) و رساندن ارزش کل بازار کریپتو به ۳.۷۸ تریلیون دلار، ماهیت بازار را از هیجانات سرمایهگذاران خرد به سرمایهگذاری نهادی با دید بلندمدت تبدیل کردهاند.

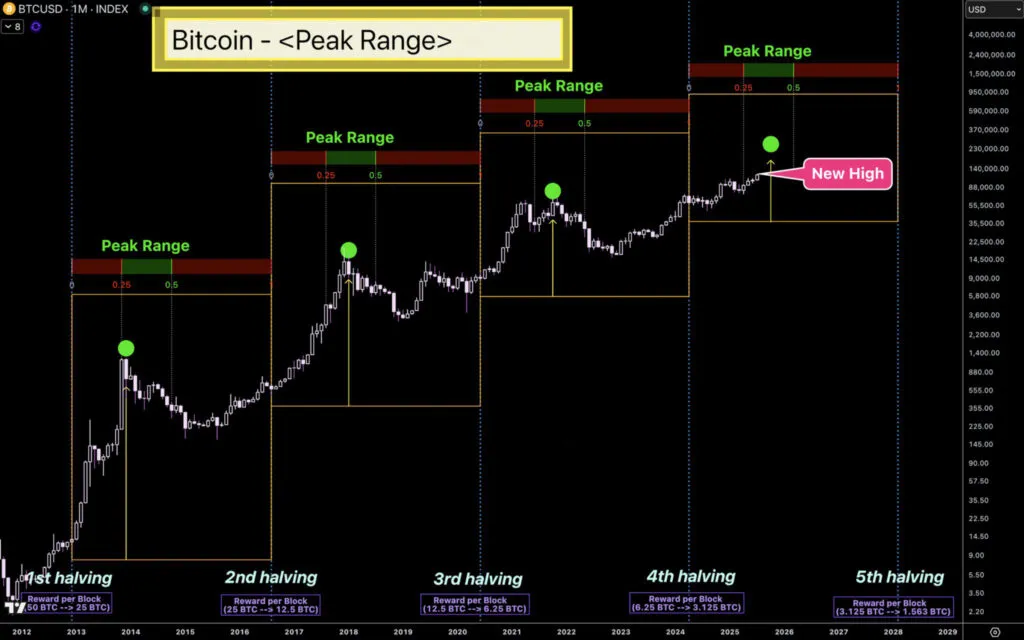

هاوینگ بیت کوین در ۲۰ آوریل ۲۰۲۴ پاداش استخراج را نصف کرد و تاریخاً این رویداد همواره کاتالیزور بازارهای صعودی بوده است. الگوهای گذشته (۲۰۱۲، ۲۰۱۶، ۲۰۲۰) نشان میدهند قیمت بیت کوین ۶ تا ۱۸ ماه پس از هاوینگ به سقف تاریخی جدید میرسد که بر این اساس اوج چرخه فعلی در اواخر ۲۰۲۵ انتظار میرود.

تأثیر هاوینگ فراتر از کاهش عرضه است و با جلب توجه رسانهها، سرمایهگذاران جدید را به بازار میکشاند. در چرخه ۲۰۲۵، ترکیب «کاهش عرضه» ناشی از هاوینگ با «افزایش تقاضا» ناشی از ETFها، همافزایی بیسابقهای ایجاد کرده که پتانسیل رشد فوقالعادهای را نوید میدهد.

شرایط نظارتی و اقتصاد کلان جهانی به نفع کریپتو تغییر کرده است. چارچوب قانونی MiCA در اروپا و شفافیت فزاینده قوانین، عدم قطعیت را کاهش داده و برخی کشورها بیت کوین را به عنوان دارایی ذخیره استراتژیک میبینند. همزمان، انتظار کاهش نرخ بهره و سیاستهای انبساطی پولی، داراییهای کمیاب مانند بیت کوین را به گزینهای جذاب برای حفظ ارزش تبدیل میکند.

تشخیص به موقع نشانههای اولیه بازار صعودی، مهارت حیاتی هر سرمایهگذار هوشمند است که تفاوت میان ورود در زمان مناسب و از دست دادن فرصتهای طلایی را رقم میزند.

در بازار کریپتو با نوسانات شدید، سه شاخص تکنیکال کلیدی – تقاطع طلایی، RSI و دامیننس بیت کوین – به عنوان قطبنمای قابل اعتماد عمل کرده و ترکیب آنها تصویری جامع از وضعیت بازار و احتمال ادامه روند صعودی ارائه میدهد.

یکی از شناختهشدهترین سیگنالهای صعودی در تحلیل تکنیکال، «تقاطع طلایی» است. این الگو زمانی رخ میدهد که میانگین متحرک کوتاهمدت (معمولاً ۵۰ روزه) از پایین به بالا، میانگین متحرک بلندمدت (معمولاً ۲۰۰ روزه) را قطع میکند. این تقاطع به عنوان نشانهای قوی از تغییر روند بلندمدت از نزولی به صعودی تلقی میشود و اغلب سرآغاز یک حرکت صعودی پایدار است.

شاخص قدرت نسبی (Relative Strength Index) یک اسیلاتور مومنتوم است که فشار خرید و فروش را اندازهگیری میکند. در یک بازار صعودی، RSI به طور مداوم بالای سطح ۵۰ باقی میماند که نشاندهنده قدرت خریداران است. رسیدن RSI به بالای سطح ۷۰ (منطقه اشباع خرید) نیز اگرچه میتواند هشداری برای یک اصلاح کوتاهمدت باشد، اما باقی ماندن طولانیمدت در این ناحیه، خود گواهی بر قدرت فوقالعاده روند صعودی است.

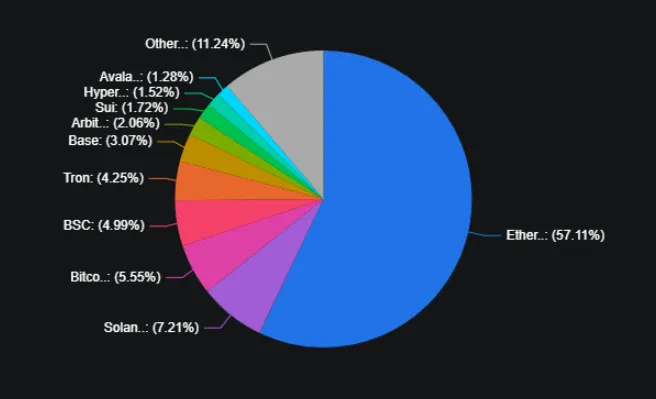

دامیننس بیت کوین، سهم ارزش بازار بیت کوین از کل بازار ارزهای دیجیتال را نشان میدهد و تحلیل آن برای درک جریان سرمایه در بازار حیاتی است. یک بولران معمولاً با رشد همزمان قیمت و دامیننس بیت کوین آغاز میشود. پس از مدتی که سرمایه به سمت بیت کوین جذب شد، دامیننس به اوج خود میرسد.

کاهش دامیننس بیت کوین در حالی که ارزش کل بازار کریپتو ثابت مانده یا در حال رشد است، سیگنال کلاسیک شروع «آلت سیزن» (فصل آلتکوینها) است؛ زمانی که سرمایه از بیت کوین به سمت آلتکوینهای بزرگ و سپس کوچکتر سرازیر میشود.

تحلیل آنچین زبان خود بلاک چین است که با سه شاخص کلیدی TVL دیفای، جریان استیبل کوینها و موجودی بیت کوین در صرافیها، حقیقت خام حرکت سرمایه را نشان داده و هفتهها پیش از انعکاس در قیمت، سیگنالهای قوی تغییر روند ارسال میکند.

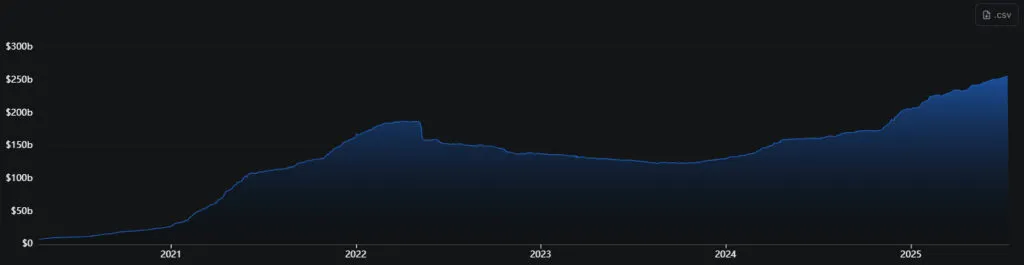

ارزش کل قفلشده (Total Value Locked) نشاندهنده سلامت و میزان فعالیت در اکوسیستم امور مالی غیرمتمرکز (DeFi) است. افزایش پایدار TVL به این معناست که سرمایه به طور فعال در پروتکلهای وامدهی، استیکینگ و صرافیهای غیرمتمرکز به کار گرفته شده و صرفاً در کیف پولها راکد نمانده است.

اخیراً TVL دیفای از مرز ۱۰۰ میلیارد دلار عبور کرده و به سمت ۲۰۰ میلیارد دلار حرکت میکند که بالاترین سطح آن در بیش از یک سال گذشته است و نشان از بازگشت اعتماد به این بخش دارد.

استیبل کوینها را میتوان پول نقد آماده ورود به دنیای کریپتو دانست. افزایش قابل توجه در ارزش بازار استیبل کوینها و جریان ورودی آنها به صرافیها، یک شاخص پیشرو است که نشان میدهد سرمایهگذاران در حال آماده شدن برای خرید داراییهای دیجیتال هستند.

پیشبینی میشود ارزش بازار استیبل کوینها در سال ۲۰۲۵ از ۲۰۰ میلیارد دلار به بیش از ۴۰۰ میلیارد دلار افزایش یابد که این حجم عظیم از نقدینگی میتواند سوخت لازم برای یک رالی بزرگ را فراهم کند.

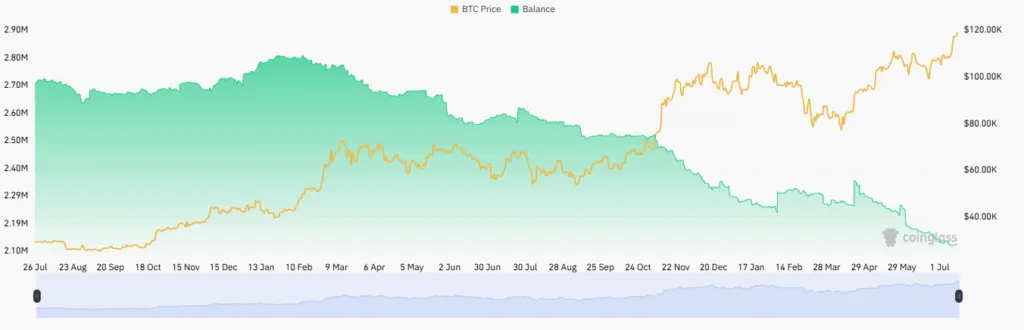

یکی از قویترین سیگنالهای آنچین، بررسی موجودی بیت کوین در صرافیهاست. زمانی که سرمایهگذاران بیت کوینهای خود را از صرافیها به کیف پولهای شخصی منتقل میکنند، این یک نشانه قوی از قصد آنها برای نگهداری بلندمدت (HODL) است.

این عمل، عرضه قابل فروش فوری بیت کوین را کاهش داده و فشار صعودی بر قیمت ایجاد میکند. کاهش مداوم موجودی بیت کوین در صرافیها، یک سیگنال کلاسیک برای انباشت توسط پول هوشمند و شروع روند صعودی است.

پیشبینی دقیق زمان پایان بولران در بازار پرنوسان کریپتو چالشبرانگیز است، اما تحلیل الگوهای تاریخی و رویداد هاوینگ ۲۰۲۴ نشان میدهد که سقف چرخه فعلی احتمالاً بین سهماهه چهارم ۲۰۲۵ تا سهماهه دوم ۲۰۲۶ شکل خواهد گرفت. این الگو با چرخههای گذشته همخوانی دارد که در آنها بیت کوین ۶ تا ۱۸ ماه پس از هاوینگ به اوج جدید رسیده است. ورود سرمایه نهادی از طریق ETFها ممکن است این چرخه را پایدارتر اما طولانیتر کند.

با این حال، عوامل غیرقابل پیشبینی مانند تغییرات ناگهانی سیاستهای اقتصاد کلان، تشدید قوانین نظارتی یا رویدادهای ژئوپلیتیکی میتوانند چرخه را زودتر به پایان برسانند. به همین دلیل، سرمایهگذاران هوشمند به جای تلاش برای زمانبندی دقیق قله بازار، بر مدیریت ریسک، تعیین اهداف قیمتی مشخص و اجرای استراتژی خروج پلهای تمرکز میکنند.

برای تشخیص نزدیک شدن به پایان بولران، باید مراقب این سیگنالها باشید:

شاخصهای تکنیکال:

شاخصهای آنچین:

شاخصهای احساسات:

برخلاف چرخههای قبلی که همه ارزها بدون توجه به کاربرد رشد میکردند، بولران ۲۰۲۵ با ورود سرمایهگذاران نهادی انتخابیتر شده است.

برای داشتن دیدگاه متعادل، باید ریسکهای بالقوهای که میتواند بازار صعودی را متوقف کند در نظر گرفت:

بولران ۲۰۲۵ با ورود سرمایههای نهادی از طریق ETFها، تأثیرات هاوینگ و بهبود فضای نظارتی، پایهای مستحکمتر از چرخههای گذشته دارد و بر کاربردهای واقعی مانند هوش مصنوعی، توکنیزه کردن داراییها و بازیهای وب ۳ متکی است.

با این حال، ریسکهایی مانند تغییرات قوانین، شوکهای اقتصادی و تشکیل حبابها همچنان وجود دارد که موفقیت را نیازمند مدیریت هوشمندانه ریسک و درک عمیق بازار میکند. این چرخه فراتر از رالی قیمتی، تحولی عمیق در تعامل دنیای مالی سنتی با کریپتو را نمایندگی میکند.